現金減資的真相

2017-06-03 記者陳永吉/特稿

這幾年現金減資風行,今年預計辦理的公司超過30家,創下歷年來新高,很多公司美其名說能提高ROE(股東權益報酬率),但事實上根據統計結果,台灣這幾年來現金減資後的公司,ROE真正趨勢向上的竟然不到一半,為什麼會出現這樣的結果?

ROE公式是稅後純益/股東權益,所以當一家公司現金減資後,分母─股東權益就會變小,如果分子─稅後純益不變,當然ROE就會增加,如果不增加,就表示稅後純益跟減資同比例減少。也就是說,台灣這些現金減資的公司,多數根本就是用現金減資來掩護獲利下滑的事實。

不僅如此,現金減資還有節稅的功能,透過資本歸還,拿到的現金根本不用繳稅,而且現金減資還有投資人誤以為是大利多,可以推動股價上漲,這麼多好處,企業主不會動減資的腦筋才怪。

而且若是照國巨(2327)2014年5月發行員工認股權時的條件,現金減資時,員工認股權的張數沒有跟著同比例減少,形成大股東股權變相增加,小股東權益被稀釋。

還有公司幾年前大規模現金減資,沒想到今年發行100億元可轉債,證期局竟然還放行;也有公司資本額超過5億元,去年現金減資1次,今年還打算大幅減資,減資完後資本額剩下8700萬元。

現金減資種種問題,主管機關都視而不見,讓這些有心的公司上下其手,不知是否睡著了?還是需要國會加強監督?

http://news.ltn.com.tw/news/business/paper/1107373

想學習更多財報觀念嗎?

《看財報不抓狂 1分鐘找出好股票》2017/06/07正式上市!

搶先預購:http://www.moneynet.com.tw/publish_2.php?pid=176

(想要我和薛教授在不公開社團深入對談財報分析與EXCEL技巧請點我)

現金減資暗藏玄機 員工認股權大吃股東豆腐

2017-06-03 記者陳永吉/專題報導

近年來許多上市櫃公司都以活化資金、提升股東權益報酬率為理由,頻頻進行現金減資,今年預計現金減資的公司已經超過30家,創下歷年來新高,但企業現金減資還有不能說的秘密在於─「員工認股權」。

所謂的員工認股權,是近幾年企業用來留才的方式之一,根據公司法的規定,企業可以在一定期間內,讓員工依約定價格,認購特定數量的公司股份;舉例來說,若1家公司發行4萬張的員工認股權,認購價格為20元,跟市價一樣,讓員工認股,發行2年後,若公司因員工認真打拚,股價漲至30元,員工可以以每股20元認購當初議定好的數量的一定比率,可能是30%或50%,第3年、第4年再認購一定比率的股票,讓員工分享公司的成長,靠員工認股權拿到額外報酬,而這完全是公司與員工之間的契約關係,只要雙方同意即可。

留才高招有漏洞

但是這個契約關係,卻明顯有了漏洞。根據證期局熟知員工認股權的官員表示,相關規範多數都是以可轉換公司債為範本,可是這個契約,當公司遇到減資或現金股利發放,認購價格會跟著調整,認購張數卻不會跟著調整。

也就是說,如果1家公司5年來減資4次,資本額從200億元減至50億元,當初若這家公司在資本額200億元時發行10萬張員工認股權,這10萬張原本對股本的稀釋比率為10除以(200+10)等於4.7%,但公司資本額減少150億元,這10萬張認股權完全不會跟著減資而調整,等到公司資本額變成50億元時,10萬張認股權若都沒執行,對公司股權的影響力,儼然已經變成16.6%。

或許大家覺得員工認股權因減資而對稀釋股權的放大沒有什麼關係,因為這是一家公司留才的方法,但許多上市櫃公司董事長兼任總經理,或者用兼任類似有員工身分如技術總監或策略長等,而去認購員工認股權,如此一來,當公司多次現金減資後,所有股東持股張數同時降低時,董事再執行員工認股權,對公司控制力就大幅增加,大吃股東豆腐。

根據上市櫃公司所上傳的員工認股權資料,董事長以其他身分認購員工認股權,且還有尚未執行的認購權時,就進行現金減資共有7家公司,包括國巨(2327)、大毅(2478)、禾伸堂(3026)、聯陽(3014)、華晶科(3059)、蔚華科(3055)、敦泰(3545)等,不過由於公開資訊觀測站僅揭露經理人與員工認股數的總額,因此無法得知這些公司的董事長實際認股張數有多少。

但值得一提的是,國巨在2014年5月發行4萬張員工認股權後,同年10月修改員工認股權辦法,「若公司有非庫藏股的減資,將按減資比率,調降認股權人可行使之認股權憑證單位數」,不過同年6月國巨早已宣布要大幅現金減資7成,9月已完成股本變更,因此該辦法的修正,只適用於2015年之後,不過這也是第1家現金減資將認股權人的行使比率同時調降的公司。

http://news.ltn.com.tw/news/business/paper/1107370

國巨陳泰銘大賺近6億

2017-06-03 記者陳永吉/專題報導

去年12月國巨(2327)董事長陳泰銘在內部人持股異動事後申報時,股票增加了2953張,引起市場一陣側目,因為沒多久國巨就將子公司飛磁賣給另一子公司奇力新(2456),當時一度創造了獲利27億元,國巨股價大漲,有心人認為陳泰銘有內線交易之嫌,雖然後來這筆獲利只能認列為資本公積,還了陳泰銘「公道」,但2953張到底是怎麼多出來的?

其實這2953張,據了解,就是陳泰銘在去年12月執行了2014年所發行的員工認股權。仔細來看2014年國巨發行的這次員工認股權,總數為4萬張,當時國巨包括陳泰銘,共有17位協理級以上的主管參與這次的員工認股權,17位可認購的股數為2萬0430張,當時發行價格為17.7元,發行滿2年至屆滿3年之期間內,可提前行使其被授予之全部認股權數量之30%,認股開始日為2016年5月16日、截止日為2024年5月15日。

這2953張是陳泰銘執行30%員工認股權而來,但因2016年中,國巨又現金減資2成,因此員工認股權可認購的張數,需照比率減少2成,如此回推,陳泰銘在2014年參加這次員工認股權,他可行使的認股權張數約是1.2萬張,只是因為減資2成現在變成9800餘張。

雖然從2014年至2016年,國巨分別減資7成、2成,以及配發現金股利,因此依照公式計算,當去年5月中,可以執行此次員工認股權時,認購執行價格已經升至42.9元,但相較昨天的收盤價103元,參加這次員工認股權的經理人及員工,仍是荷包滿滿。

每張可賺6萬

以陳泰銘可認購的9800餘張估算,每張可賺6萬元,陳泰銘光靠這次員工認股權,帳上資產就大增將近6億元,是這次國巨大漲的最大獲利者之一。而且國巨是在2014年大減資7成後才修改通過按減資比率,調降認股權人的行使比率,否則當初陳泰銘認股的1.2萬張,現在只剩下不到3000張,帳上資產增加剩下不到2億元,損失還真是不小。

http://news.ltn.com.tw/news/business/paper/1107371

減資後ROE向下者 比比皆是

2017-04-18 記者陳永吉/專題報導

翻開現金減資公司的公告,幾乎千篇一律都是講要調整資本結構及提升股東權益報酬率,所謂股東權益報酬率就是ROE,外傳是股神巴菲特選股最常看的指標,公式是稅後純益/股東權益,所以當一家公司現金減資後,分母股東權益就會變小,自然ROE就應該變大,但台股實例並非如此。

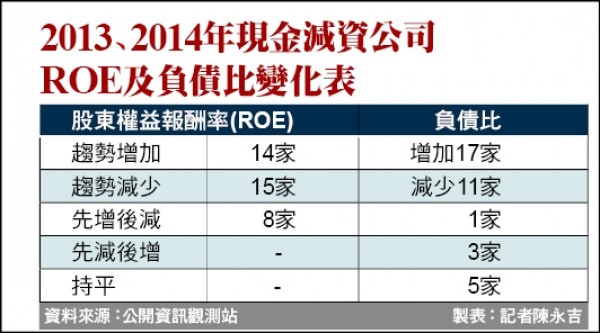

ROE不能只看短線,2013年有18家公司減資,減資後ROE趨勢向上的僅有7家,而隔年增加後,ROE馬上跌回原形的也有7家,先減少再增加的有1家,趨勢向下的竟然有3家,等於ROE趨勢向上的不到5成。

其中高興昌(2008)在2013年因賣地,ROE高達244%,並進行現金減資,結果2014、2016年ROE都是負數;精英(2331)也是2013年ROE為18.5%,隔年變成7.5%,去年變成-6.6%;年興(1451)在2013年為7.7%,減資隔年變成6.7%,去年也僅有7.3%,也都沒有看出減資貢獻ROE的效果。

至於2014年19家減資的公司則更慘,經過2年,ROE趨勢向上的僅有6家,趨勢向下的有12家,還有1家先增後減,現金減資對ROE是正面幫助的僅有31%,像是遠見(3040)、燦星網(4930)都是減資後ROE向下的公司。

最值得擔心的是,當公司現金減資調整資本結構,將資金發還股東,卻導致公司負債比增加,2013、2014年的37家減資公司中,負債比增加的有17家,加上先減後增的3家,家數超過一半,顯然現金減資對這些公司的負債產生負面影響。

舉例來說,2013年現金減資的高興昌,從減資前的16%,去年已增至43%;奇力新(2456)也從51%到去年增至60%;而減資多次的國巨(2327),負債比也從50%升至53%,廣豐(1416)則從42%升至52%。

從這些統計數據來看,現金減資能增加ROE的比例不到一半,但卻有一半的機率導致負債比攀升,難怪有人認為,現金減資其實不算利多。

留言列表

留言列表

交易資訊

交易資訊